年の瀬になり、税金関係など決算のシーズンに突入しましたね~。

ビットコインなどの仮想通貨投資で大なり小なり、利益が出た人は多いのではないでしょうか?

2017年は仮想通貨元年と言われている理由には、

仮想通貨の価格が跳ね上がった、市場規模が飛躍的に拡大した、

というものがある一方、

「日本が仮想通貨にかかる税金の扱いを公式に明言した」

というところにもあります。

今までは何となくで見逃されていた仮想通貨投資で発生する税金関係も、

2017年からはしっかり納税について考えなくてはいけなくなりました。

そこで、この記事では、

をまとめていきます。

仮想通貨投資で得た利益にどう税金がかかってくるのか?

仮想通貨は雑所得に分類される

仮想通貨で発生した利益は税金の種類でいうと、

「雑所得」に分類されることになりました。

この雑所得というのは、累進課税となっており、

稼いだ金額が多ければ多いほど比率が高くなっていきます。

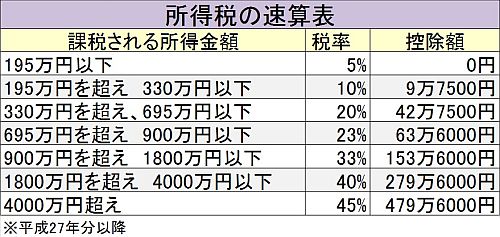

出典media.yucasee.jp

サラリーマンなど本業がある場合は年間20万円以上の利益がある場合のみ課税されます。

195万円以下なら5%、そこから段階的に税率は増えていき、

4000万円にかかる45%が最大税率となっており、

ここに住民税が10%加算されるので、実質収入の最大55%が税金で持っていかれることになります。

仮想通貨投資で大儲け!と思っても稼いだ額の半分が税金で持っていかれてしまうなんて切ないですよね。

仮想通貨のトレードで利益が発生したらその都度税金が発生

仮想通貨を例えばビットコインからアルトコインにトレードして利益が出たとします。

その時、トレードした時点で差額の利益があれば税金が発生することになります。

反対にトレードによって損益がでた場合「同じ年内であれば」損益を通算ができるのでマイナスにできます。

仮想通貨は雑所得なので、為替や株のように、年をまたいでの損益通算はできません。

日本の仮想通貨税率はアメリカより高い!!

アメリカでも暗号通貨投資に関する税制が整ってきた。税制上は資産「不動産のようなもの」に該当する。その為、1年未満で保有した後の売却は、短期投資とみなされ、10%から39.6%の間で課税。1年以上保有した後は、長期投資として認定され、20%の課税。日本よりも断然有利だね。

— Sawa Azumi (@SawaAzumi) 2017年12月19日

しかも日本は最大55%もかかる仮想通貨の税金ですが、アメリカではもっと優遇されています。

アメリカの仮想通貨にかかる税金は、一年以内の投資対象(仮想通貨)保持で、年率30%、

一年以内の保持で20%となります。

つまり日本では55%かかる税金がアメリカでは20%となっています。

日本も20%にしてくれ~!

追記:フランスでも仮想通貨の売買益についての税制が軽減されましたね。

【フランス:仮想通貨の所得税率を45%から19%へ引き下げ】

フランスでは社会保障関係負担として17.2%が課税されるため、実質最高税率は62.2%から36.2%となった模様です。仮想通貨の収益は、工業的、商業的利益とされていたため、所得税率でも最高となる45%が課されていました。

しかし、フランスの最高裁、評議会が、仮想通貨の収益を「動かせる財産」として決定したため、19%へと引き下げられました。

今回の減税は投資益に限定されるため、マイニングで得た収益は減税の対象外です。

日本の国税庁もっとイノベーションしてくれよ…!

しかし日本では為替FXや株などの税金は20%となっています。

為替FXも税制が制定された当時は雑所得でしたが、制定から3年後に有価証券と同じ扱いになり税率20%となり、損益通算も認められるようになりました。

日本でもビットコインをはじめとした仮想通貨が有価証券と同様の扱いになってくれれば税金も20%に下がる可能性もあります。

仮想通貨の税金にはどのような節税方法があるのか?

仮想通貨の利益は雑所得に分類されるため、

年間20万円以上の利益が出た場合は確定申告をしなければいけません。

今まで確定申告をしたことがないという人は、白色申告、

元々、自営業をしている方、屋号の申請を税務署に出している方は青色申告です。

申告用紙は税務署もしくはネットで手に入れることができます。

仮想通貨の税金は経費で減らそう

確定申告をするときに最もオーソドックスな節税方法としてあるのが

経費として計上することです。

例えば、仮想通貨の売買をするためにインターネットをつかっているだとか、パソコンを買っただとか、

仮想通貨のセミナーや勉強会にいった。書籍を買って勉強したなど、

その収入を得るためにかかった経費を得た収入からマイナスすることができます。

もちろん、かかった経費が収入より多いのであれば全体の収入としてはマイナスになるので、

マイナスの確定申告をすることも理論上ありえます。

利確せずガチホ(長期保有)なら税金は発生しない!

仮想通貨の売買(トレード)を行うと、利益が発生した時点で課税対象となりますが、

保有している仮想通貨がいくら値上がりしたとしても、売買をしなければ課税されることはありません。

例えば、ビットコインを1BTC=20万円のときに購入して、1BTC=200万円になった時、

含み益は原資の10倍となりますが、これはアルトコインやフィアット(円やドルなど法定通貨)にトレードしない限り、課税対象になることはありません。

なので、税金を払うのが嫌なら利確しないで長期保有するのが一番いいと思います。

一年間に利確する金額を最低限に抑える

仮想通貨にかかる雑所得は、累進課税ですので、利確する金額によってだいぶ税率が変わってきます。

年間で20万円以下であれば税金はかかりませんし、申告する必要もないです。

自分が一年間に経費として申告できる金額を算出して、20万円を超えない範囲で利確するのが最も税金がかからない方法だといえます。

仮想通貨市場でバブルの崩壊が起きた場合は?

ビットコインの価格が、例えば1BTC=5万円に暴落するなんていうバブル崩壊がおきたとします。

その時は仮想通貨の価値が崩壊する前になんとかフィアットに変えて資金を安全なところに逃がしておきたいですよね。

そうなった場合はあきらめて利確しましょう。

たとえば、仮想通貨をUSドルなどの他国の通貨に換金したとしても、そこでの含み益には円換算され、課税対象となります。

ベストなのは仮想通貨の税法が改善されること

仮想通貨を長期保有して、法改正を待つのが私のおすすめの方法です。

仮想通貨にかかる税金は2017年現在では雑所得に分類されていますが、

これから株や為替のように有価証券と同様の扱いになる可能性もありえます。

その時がくるのを信じて仮想通貨のままガチホしておくという感じです。

仮想通貨と脱税・マネーロンダリングについて

ブロックチェーン技術は脱税を防ぐ

ビットコインなど仮想通貨の取引にはブロックチェーンによって透明性が保たれています。

例えば、10万円の現金を直接誰かに手渡しで渡せばどこにも記録が残りません。

しかし現金とは違って、仮想通貨はどこから渡ってきたのかが追跡できる以上、

今までの現金社会よりも脱税などの不正はできにくくなるとみて間違いないでしょう。

ただ、まだ未成熟な市場であるので、世界のどこの国にも瞬時に送金できてしまう仮想通貨に法が追い付いていないようにも感じますね。

何年か後にはもっと整備されていると思います。

脱税方法の指南は法律違反!

日本の法律では、脱税方法の指南をすることは、

「脱税幇助」や「脱税指南」とかいう罪に問われるので、

仮想通貨ブログで脱税の方法を検索してもおそらくでてこないと思います。(もし方法が書かれていれば、法的にアウトですね、通報されちゃいますw)

誰も法律を冒してまでノウハウを紹介しようなんてリスクが取りませんからねw

私も脱税に関しては無知ですし、リスクを冒して脱税してやろう!とも思いません。

儲かった利益を日本に還元して国を元気にする!と思えばいいではないですか(そう思いましょう)

ただ、脱税や節税というテーマはエンターテイメントとしても魅力ではありますよね。

脱税をテーマにしたフィクション小説が面白い

海外を利用した脱税や節税をテーマにした小説はけっこうおもしろいのでおすすめです。

あと、フィクションという形で小説にしてしまえば、たとえその脱税の方法が実際に行われた手法だったとしてもセーフらしいですよ。

橘玲さんの小説は脱税やマネーロンダリングなどをテーマにした著書が数多くあり、

フィクションながら細部まで手口が描かれており読み物として面白いです。

仮想通貨を使ったマネーロンダリングなどの犯罪

2017年4月の「改正犯罪収益移転防止法」の施行で、疑わしい取引の届け出を仮想通貨交換業者は義務づけられました。

警察庁がまとめた犯罪収益移転危険度調査書によると、

他人名義のクレジットカードで購入した仮想通貨を、偽造の身分証で開設したウォレットに振り込むケースや、

暴力団関係者の関与が疑われたり、多額の取引が頻繁にあったりしたケースなどあったとのこと。

また、資金洗浄対策(マネーロンダリング)に取り組む国際組織の金融活動作業部会(FATF)が世界に働きかけ、規制を強めているので年々制度が整ってくればもっと脱税できなくなると思います。

まとめ

仮想通貨にかかる税金ははっきりいって日本は高いです。

まともに支払うと半分ももっていかれてしまうので、経費を落としたり、利確する金額を最低限にとどめたり、工夫しましょう。

また確定申告について詳しくない方は、素直に税理士に相談することをおすすめします。

自分で適当に申告して、脱税とみなされたり延滞税を加算されたらたまったものではありません^^;

私は可能な限り利確しないでガチホする予定です!

少額の利確であれば、経費で課税対象額を減らすこともできますし、

この先仮想通貨での利益が有価証券と同じ扱いになれば税率が20%固定に引き下げられる可能性だってありますからね。

雑所得の確定申告については以下の書籍が漫画で分かりやすく説明されていて人気ですよ。

仮想通貨とは別の分散投資をしたいという方にはロボアドバイザーがオススメ。

年利5%程度なら余裕ですよ。

![マネーロンダリング (幻冬舎文庫) [ 橘 玲 ]](https://thumbnail.image.rakuten.co.jp/@0_mall/book/cabinet/3444/34440353.jpg?_ex=128x128)

![お金のこと何もわからないままフリーランスになっちゃいましたが税金で損しない方法を教えて下さい! [ 税理士・大河内薫 ]](https://thumbnail.image.rakuten.co.jp/@0_mall/book/cabinet/0603/9784801400603_1_5.jpg?_ex=128x128)